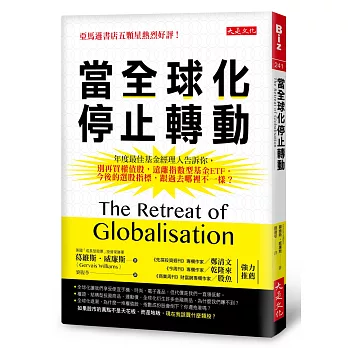

當全球化停止轉動:年度最佳基金經理人告訴你,別再買權值股,遠離指數型基金ETF

指數型投資的好日子快要完了,年度最佳基金經理人揭示來年投資布局

◎全球化讓我們享受便宜的手機、時尚、電子產品,但代價是我們一直領低薪。

◎權證、結構型投資商品、連動債,全球化衍生許多金融商品,為什麼我們賺不到?

◎全球化退潮,為什麼一堆權值股、指數成分股會倒下?你還抱著嗎?

◎全球化正逐漸停轉,為什麼股市反而有了起色?今後的選股指標,跟過去哪裡不一樣?

如果股市的萬點不是天花板,而是地板,2018年起我該買什麼類股?

作者葛維斯.威廉斯(Gervais Williams)曾被評選為年度最佳基金經理人,超過30年的投資經驗讓他發現,英國脫歐、川普當選、美國退出TPP、歐洲各國爭相在國界邊築起圍牆等,這些事件,不該被視為單一的政治事件,而是重大的經濟議題,是各國保護主義當道、經濟全球化退潮已經來臨的證明。

當全球化停止,代表企業已不再像過去一樣,輕易取得便宜人力與資金,

利潤率當然無法大幅成長,投資人以往適用的策略,也將失去作用。你該怎麼辦?

◎全球化停止轉動的證據,高投資風險正現形中:

.全球化讓企業利潤異常成長了三十年:

有人說那是因為企業創新,拜託,哪來那麼多持續創新。這是因為國際貿易全球化,銀行放款業務蓬勃,金融法規大鬆綁……只是,這些全球化的好處已經用完,但壞處還沒完。

.當生產力開始停滯不前,利潤衰退也全球化:

多數產業的潛在動能停頓,銷售減少使得競爭壓力加劇,業界都在削價競爭,利潤拉低了,實質薪資怎麼成長?

◎全球化停止轉動後的 投資方向、策略與選股方法

.資產配置要排除ETF或指數型基金

全球化停止、經濟衰退,通常會伴隨企業破產,整體大盤下跌風險嚴重,應遠離指數型基金與指數股票型基金這類與大盤連動強的產品。

最好挑選非權值股的小型股,還有配息較高的股票。

.選股方向:有利基的小型上市股

龍頭沒幾年就換人,所以投資科技股不是好策略。

未來的好標的是:在未成熟市場稱雄,規模小到巨型企業不想重金投入。

(更多的個股建議請見本書。)

◎作者更大方公開,異於傳統的兩種選股方式

. 看兩個數字:現金回收期控制在三年左右、每年股利要持續增長

.選擇優質服務的公司

想擺脫利潤壓力,最好的方式,就是提供對顧客有價值的服務,這種公司可由「產品準時完成交付率」與「顧客抱怨率」兩項數據中判斷。

這兩項數字怎麼找?

當全球陷入成長停滯期,你的投資獲利如何不停滯?

三種策略你一定要掌握:

別只看指數成份股,別投資管理層級很多的公司,還有最後一項是?

作者的選股方向台股如何應用?本書特邀台股達人幫你篩一篩,揭示來年投資布局。

名人推薦

《先探投資週刊》專欄作家/鄭清文

《今周刊》專欄作家/乾隆來

《商業周刊》財富網專欄作家/股魚

葛維斯.威廉斯(Gervais Williams)

曾蟬聯2009、2010年葛蘭特梭爾頓會計事務所舉辦的「年度投資人」獎。2012年管理的「全方位收益信託」,被評選為「最佳新興投資信託」。接著,在2014年榮獲《What Investment》雜誌「年度基金經理人」的頭銜。

出版的《慢金融》(Slow Finance)闡述反傳統的投資觀點,並在隨後的著作《未來很微小》(The Future is Small),進一步詳述這些想法,引起廣大好評。

自1985年起就一直在倫敦發展,在英國基金管理界以偏好中小型上市公司股票聞名,目前擔任米頓集團(Miton Group plc)總經理,是成長型股票投資的常勝軍。

譯者簡介

劉復苓

美國明尼蘇達大學新聞暨大眾傳播研究所碩士,曾任《經濟日報》記者,現專職翻譯。曾獲兩屆經濟部金書獎、以及政治大學科管好書Top10。

譯作有《華頓商學院的高效談判學》、《海龜投資法則》、《為什麼經濟會搞砸?》等七十餘本。個人部落格:「Clare的文字譯站」(blog.xuite.net/clarefuling/tw),以分享海外生活趣談和旅遊經驗為主。

目錄_______________

推薦序二 請投資有利基市場或法規支持的公司/鄭清文

推薦序三 指數型基金正在過氣!投資要化被動為主動/乾隆來

推薦序四 當世界不再是平的,你的投資策略仍一成不變?/股魚

前言 指數投資好日子快完了,未來三年得積極選股

第一部 全球化停止轉動前的景象和企業轉型

第一章 全球化,大勢已去

貿易自由化、銀行放款業務蓬勃,金融法規大鬆綁……

好處已經用完,壞處還沒完。

第二章 全球化讓企業利潤異常成長了三十年

有人說那是因為企業創新,拜託,哪來那麼多持續創新。

這是因為國際貿易全球化,加上借貸好容易。

第三章 金融鬆綁,不借錢擴張就被滾蛋

收割創新成果,太慢。借錢購併比較快。

金融海嘯讓借貸成本提高,但央行大推量化寬鬆。

第四章 幸好有中國,帶頭頂住全球衰退,但……

中國信用擴張的規模史無前例,之前,英日美都成了泡沫,

2016之後,中國要怎麼安然度過?

第五章 政府抑制衰退,造成經濟一灘死水

央行和政府用刺激方案,讓衰退的自然過程戛然中止,於是

生產力不佳的企業一直被人為操作所支撐。

第六章 生產力停滯不前,利潤衰退全球化

多數產業的潛在動能停頓,銷售減少使得競爭壓力加劇,

業界都在削價競爭,利潤拉低了,實質薪資怎麼成長?

第七章 投資風險仍居高不下,證據是──

上市公司現金股利保障倍數,2011年以來越來越惡化,

這意味企業普遍不投資未來。

第二部 全球化停止轉動後的投資方向、策略與選股方法

第八章 資產配置要排除ETF或指數型基金

整個產業、整個經濟都沒啥成長,

投資ETF哪可能獲利顯著成長?你得針對個別企業。

第九章 選股方向:有利基的小型上市股

龍頭沒幾年就換人,投資科技股不是好策略。

好標的:在未成熟市場稱雄,規模小到巨型企業不想重金投入。

第十章 選股標準1:生產力改善

現金流量穩定,以三年為期改善企業生產力。

第十一章 選股標準2:提供有價值的高水準服務

準時交付,很能刪減流程和成本、而顧客抱怨率卻很低,

能訂較高價、現金流持續增加。

第十二章 全球化停止後,對付下跌風險的三策略

別只看指數成分股,別投資管理層級很多的公司,

要參加這家公司的股東大會。

結論 全球成長停滯期,我的投資獲利不停滯

當全球化停止轉動:年度最佳基金經理人告訴你,別再買權值股,遠離指數型基金ETF。

當全球化停止轉動:年度最佳基金經理人告訴你,別再買權值股,遠離指數型基金ETF。

今後的選股指標,跟過去哪裡不一樣?

【完全圖解】從海洋看世界經濟:從海上貿易、領海攻防,到石油、天然氣、水產資源的爭奪戰,看懂世界經濟全貌

指數投資好日子快完了,未來三年得積極選股

對多數人而言,文化準則就只是字面上的意思——準則。然而,集體態度就不是這麼一回事了,其波動程度遠超過我們所能理解。歷史上不乏這類例子:英國停止公開絞刑,是因為群眾變得太愛觀賞。

全球化風向改變,卻極少人理解

事實是,社會態度非常善變──能夠警覺到這些改變絕對有其用處。全球化風向變化已經歷時一段時間,直到最近還很少有人發現它大勢已去。那些後見之明的事件,可從目前的社會趨勢發展看到,例如:英國脫歐(Brexit),或川普當選美國總統等,在在凸顯了這個新方向。

同樣的情況也發生在金融界──也許更明顯。市場已進入震盪期,社會從全球化的美夢中清醒已經成了政治問題,但全球化消退對市場的影響仍未被充分理解。這有點像兒童派對上玩的遊戲,從一張小碎片猜出整個圖案──近距離很難看出全圖像。

極低的債券殖利率,不僅代表借貸成本較低─也意味著未來報酬平平。

我在之前的著作曾強調,幾十年來的信用擴張已經大幅扭曲投資標準。《 慢金融》(Slow Finance) 和《 未來很微小》(The Future is Small)兩本書,揭露了全球成長趨緩時、可望打敗市場的投資策略。

下跌風險大增,指數型基金已不可靠

然而,如今轉折已過、經濟趨勢已斷然改變。我們可以更確定,未來市場趨勢將與過去幾十年非常不同──它將從原本雨林的長年生氣勃勃、轉變成溫帶疏林的四季循環。

經濟循環即將再現。夏天──冬天──夏天──冬天……。而且會有更多企業出現衰退。企業界將再回到興衰互見的局面。

當越來越多企業出現衰退,投資的平均績效(financial averages)便失去吸引力,也就是說,指數型基金已經過氣,如今必須採取更果斷且精挑細選的投資。積極選股將是一大重點,可是,投資人要如何知道好股票需具備哪些條件呢?本書將提出幾個顛覆傳統的選股標準。

那些只熟悉一套經濟情況的人可能會覺得我的答案有悖常理,但找出問題的解答已經刻不容緩。投資策略的改變程度將遠大於過去三十年!

推薦序一

請投資有利基市場或法規支持的公司

從2005年《世界是平的》這本書發表之後,能充分運用全球化分工優勢的公司順勢興起。從全球股票市值最大的美國蘋果公司,2017年推出10週年紀念機種iPhoneX,它卻沒有一支智慧型手機是在美國製造的,便可見一斑。

市值成長到約8,000億美元的美國蘋果公司,帶動了臺灣蘋果供應鏈從上游晶片製造的台積電,到下游組裝的鴻海、和碩營業收入和獲利的成長。相比之下,臉書(Facebook)的臺灣分公司資本額才300萬元,卻帶走臺灣廣告界近100億元的生意,造成臺灣五大媒體廣告總量通通下滑。

全球化的浪潮走到今天,是贏家拿走一切的世界,在投資市場上更是如此,2008年的金融海嘯後帶動的各國量化寬鬆政策,在全球化的平臺推波助瀾下,讓資金沒有國界,全球化資金推動的資本市場繁榮,也讓各國房地產及股市跟著大漲。

然而,天下大勢分久必合、合久必分,未來的走勢難明,更是大家都關心的議題:2016年英國投票退出歐元區,2017年美國聯準會宣布縮表、從市場收回資金,2018年歐元區也即將跟進,敏感的投資人應該知道全球化趨勢已經改變。

本書是由英國2014年度最佳基金經理人葛維斯.威廉斯所撰寫,他在這關鍵時刻分析過往歷史經驗、趨勢的形成,前瞻未來,提出正確的投資建議,是一本投資股票、基金,關心金融趨勢發展必讀的好書。

投資有利基型產品或服務的公司

不僅是歐美全球化趨勢的轉變,中國跟印度的領土軍事對峙、北韓洲際飛彈試射引發東北亞的緊張,也都牽動著亞洲投資界敏感的神經。低利率跟政府補貼不是萬靈丹,2016年南韓的韓進海運不堪長期虧損倒閉,造成六成貨物靠韓進運輸的三星電子貨物無法靠港,牽動了全球貨櫃航運聯盟的大洗牌。2017年英國主要飛中東航線的君主航空無預警的宣布倒閉,讓投資個股的選擇,更是充滿了風險。

本書作者建議,未來必須投資有利基型產品或服務的成長公司。以1971年成立的星巴克咖啡為例,四十多年來,已經成為總市值近800億美元(約新臺幣2.4兆元)的全球咖啡連鎖店,也是台積電董事長張忠謀口中最敬佩的公司,因為賣咖啡是全球最沒有競爭障礙的產業。

創始於臺灣永和夜市的平價咖啡85度C,2017年7月7日宣布第1,000家店在美國德州休士頓Bellaire開幕,美國休士頓市長席維斯特‧透納(Sylvester

Turner)更特別宣布開幕當日,為休士頓的臺灣85度C日,帶動85度C的股票市值達到500億元,未來在美國預定開到150家店。這就是利基型產品的一例。

政策或法規支持的公司,也是選擇

另外,鴻海董事長郭台銘則響應美國總統川普的號召,將在美國威斯康辛州投資面板廠100億美元(約新臺幣3,000億元)。而來自於臺灣的美國交通部長趙小蘭,9月宣布通過自動駕駛車上路的新政策2.0,為臺灣汽車電子化自動駕駛供應鏈,帶來大成長的動能。汽車駕駛的人工智慧晶片領導廠商輝達(NVIDIA),其創辦人也是來自於臺灣的黃仁勳,今年更是50年來首度取代英特爾跟微軟,登上美國消費電子展CES開場演講的第一位臺灣人。

展望國際趨勢、回頭觀察臺灣競爭力,在投資路上不斷閱讀和辯證,祝福讀者都能找到自己的成功投資之道。

推薦序二

指數型基金正在過氣!投資要化被動為主動

倫敦的投資高手雲集,本書作者葛維斯‧威廉斯又是高手中的常勝將軍,他不只繳出優異的操作績效,還提出石破天驚的投資理論,預言「未來三年金融市場文化的變化程度,將遠大於過去30年」。威廉斯斷言全球化的大退潮已經來臨,在景氣循環重新降臨,大量企業衰退的預期下,放棄ETF這種被動式的基金,轉向擁抱主動式投資,是保全我們財富的終極選擇。

自從金融海嘯之後,被動式的ETF成為投資市場的主流,「選股」不再是基金經理人的天命。認真看公司、認真選股、精挑細選投資組合的基金經理人,往往被只知道死抱台積電、亞馬遜、蘋果等少數龍頭企業的菜籃族、退休族打敗,這幾年被動投資當道,真正實現了「躺著就能賺大錢」的傻瓜投資天堂。(反映指數成分的ETF,抱的全是龍頭企業──權值股。)

為什麼權值股不能買?ETF熱過頭

這個趨勢的出現,動能來自於幾方面,第一當然是中央銀行QE(量化寬鬆)放出的鉅額熱錢,掌控熱錢的金融機構,傾向以高流動性龍頭股為首選投資標的;第二是電腦投資模型的不斷進化,追逐勝利組合圈內的少數股票,演化出漲者恆漲的投資準則,ETF選股模型產生近親繁殖的內化效應,甚至引發AI理財機器人終將自相殘殺的預言。

主權基金推波助瀾,傻瓜投資術大行其道

第三個動能,可能也是最重要的動能,則是來自於巨獸等級的主權基金。挪威國家主權基金在2017年9月突破1兆美元,還有杜拜、卡達等中東石油基金,新加坡的淡馬錫、GIC等國家投資基金,再加上全球最大、坐擁3兆美元的中國外匯存底,這些基金都是鎖定各國龍頭企業,由電腦模型決定投資分配的被動式基金。

挪威主權基金光靠謹守「各國指數成分股,各投資持股1%」的原則,創造出20年平均年報酬率5.6%、過去5年平均9.3%的優異成績,又大、又笨、又不費神的恐龍等級國家主權基金賺大錢,產生巨大的龍頭效應,被動式的投資法則引發所有大小基金跟隨,更是傻瓜投資術大行其道最重要的推手。

指數型基金正在過氣,下一步呢?

金融市場總是盛極而衰,趨勢的轉折點往往在歡樂派對的氣氛中悄悄降臨,葛維斯這本《當全球化停止轉動》從各個面向提醒投資大眾:各國的政治領袖拚命築起保護壁壘的高牆,在央行過度信用擴張之後,所有大型上市公司習慣輕鬆獲利,一旦趨勢反轉,企業可能會屍橫遍野,全球化的高峰已過。

投資人必須提高警覺。

葛維斯強調,經濟循環即將再現,企業重回興衰互見的局面,而當越來越多的企業出現衰退,靠股價指數模型來投資的基金將會失去吸引力,葛維斯高喊:「指數型基金已經過氣!」至於如何化被動為主動,好好保護你手中的資產,請看內文分曉。

推薦序三

當世界不再是平的,你的投資策略仍一成不變?

世界從來都不是依照個人的想法而轉動,更多的時候是一種集體意志的結果。當轉動的方向改變,便意味著以往適用的邏輯與策略,將勢必失去作用。

讓我們來想想所謂的投資技巧是指什麼?這泛指因應當時情勢所發展的對應方法,能判斷情勢不墨守成規、因地制宜者,才是最終的贏家。在《孫子兵法》有曰:「水因地而制流,兵應敵而制勝。故兵無常勢,水無常形,能因敵變化而取勝者,謂之神。」其概念指出,用兵要依照敵情變化來克敵致勝,若我們將手中的資金與投資標的,視為是用兵的話,那麼該怎麼調度來取得勝利,就是投資人最重要的功課。

作者指出,近幾年世界各地的政經局勢,已經隨著各種保護主義的興起,而悄悄的起了變化。像是以往極右或是極左的政治理念僅是小眾的想法,如今已一個一個的威脅到主流政黨,甚至於影響到總統的選舉結果。這所展現的就是,過往的自由貿易所帶來的貧富差距,已拉大到足以民心思變的程度。在保護國內產業與工作機會的呼聲日益高漲,進而使各種貿易協定逐步的撕裂。可以想見的未來,貿易壁壘將日益增高,資金的流動方式將被改變。

而這對投資人的影響是什麼?我們舊有的投資策略發展的基礎已悄然改變。當基礎改變時,若我們墨守成規,卻期待相同的投資策略可以帶來相同的績效結果,這無異於緣木求魚。我們能做的是擁抱改變,在改變的浪潮襲來時,讓自己站在浪潮之上,而不是被浪潮所吞噬。

投資最忌諱的是,沒有發現所持有的投資標的在各種浪潮已經失去競爭力;投資最不幸的事情,就是抱著一檔已經失去競爭力的個股,卻還傻傻的期待它有東山再起的一天,殊不知失去競爭基礎的企業若要再起,是一件難如登天的事情。

舉個科技業的實例來說,現今每個人手中的智慧型手機,均是搭配電容式觸控螢幕,有誰還記得早期的電阻式觸控螢幕?當年蘋果iPhone手機帶著電容式觸控螢幕,掀起手機操作的革命浪潮,幾乎所有的廠家都發現電阻式觸控螢幕對消費者的吸引力大幅消退,這也使得手機製造商採購的意向轉變,在短短的一年內,電阻式觸控螢幕的供應商從寵兒變為過街老鼠,股價也從雲端摔落(某家電阻式觸控廠商的股價,在一年內從240元跌落到70元的區間,如今只剩下不到20元。這段時間股價毫無起色,持有的投資人損失慘重)。這個例子告訴我們,投資不知變通、不知要觀察情勢,並適時調整,最終便得付出慘痛的代價。

當讀者拿起這本書,請靜靜思考書中所說的一切,是否正在逐步發生。當世界由平走向出現各種關卡障礙,那麼你的投資方式是否要跟著改變呢?這個答案留給讀者自己去想想吧!

內容連載__________

選股方向:有利基的小型上市股長期趨勢之所以顯示企業利潤將進入壓縮期,原因有很多。要找出能承受這種惡劣環境的公司,也許是個新挑戰。信用擴張期間,企業利潤紛紛水漲船高,而2008年以後的刺激方案,又讓金融市場隔離在原物料利潤嚴重壓縮的災難之外:指數就是只升不跌。

許多企圖迴避利潤壓力的投資人,一開始認為有新產品的科技股應該是不錯的標的。可是,科技業的問題往往在於成功都是曇花一現。科技龍頭很可能幾年就會換人。諾基亞(Nokia)和黑莓公司(BlackBerry)這兩家手機公司在全球舞臺稱霸多年,後來卻失勢了。就連靠著在電腦界創新,與各種行動科技而成功很久的龍頭品牌蘋果(Apple),目前也讓人有疑慮──不過,蘋果和微軟多年來得以維持技術優勢,而且現金流量一直很豐沛,已屬於特例。

此外,到最後幾乎所有科技股都無法滿足人們的高度期望,而成長型股票的股價報酬率也令人失望。因此,在利潤壓縮時期,以創新科技為標準,來尋找能在利潤壓力中免疫的公司,不是特別可行的策略。

然而,還是有其他有利可圖的領域,祕訣在於找出顧客有確切理由持續支持的公司。總是會有一些個股找到需求持續成長的利基(編按:菲利普‧科特勒在《行銷管理》中所下的定義,「利基」是更窄小的某些確定群體,是一個小市場,它的需要沒有被服務好,或說「仍有獲取利益的基礎」)領域,因而能抵抗利潤壓力。

例如:英國的主流超市紛紛受到經營壓力時,還是有幾家利基雜貨超市業績逆勢上漲。越來越多人樂意付高價購買高品質的商品,馬莎百貨(Marks & Spencer)在英國國內的超市就是這個趨勢的代表之一,當其他超市紛紛降價求業績的時候,他們卻逆向操作。維特羅斯(Waitrose)也一樣拓展了這塊高價的利基市場。

同樣的,對於那些樂於購買產品線不多、但價格低於主流超市的人來說,另有所謂的「廉價」利基。包括阿爾迪(Aldi)和利多(Lidl)超市等非上市公司,就是在這個領域發跡、成長──完全沒有主流超市業遭受到的利潤壓力。

>>>看完整內容連載

新書 排行榜 博客來選書 特價書區 讀者書評區 簡體書 外文書 預購

新書 排行榜 博客來選書 特價書區 讀者書評區 簡體書 外文書 預購

本書分類:博客來>中文書>商業理財> 投資理財> 股票/證券

當全球化停止轉動:年度最佳基金經理人告訴你,別再買權值股,遠離指數型基金ETF。今後的選股指標,跟過去哪裡不一樣?

The Retreat of Globalisation

- 作者: 葛維斯.威廉斯

原文作者: Gervais Williams

Blue Ocean Shift Beyond Competing: Proven Steps to Inspire Confidence and Seize New Growth

全球熱銷360萬冊《藍海策略》

10年淬煉,強勢回歸

2005年出版的《藍海策略》成為一代商業經典,啟發了一整代的經營者,將視野轉向更廣大的未開發領域中。本書奠基於十年以上的新研究結果,分析了豐富案例,並結合心理、市場研究,整理出關鍵的轉變步驟,方能從紅海市場順利移轉至廣闊藍海...more

CASIO卡西歐 重磅出擊夜光指針男錶 MTP-E400-1A

新書 排行榜 博客來選書 特價書區 讀者書評區 簡體書 外文書 預購

新書 排行榜 博客來選書 特價書區 讀者書評區 簡體書 外文書 預購

本書分類:博客來>中文書>商業理財> 投資理財> 股票/證券

散戶的50道難題

散戶最關鍵的50道難題,卻是老手們不說的祕密 透過3位頂尖高手們累積超過1,000檔個股的實戰經驗,聯手精心解題, 弄懂這些難題,讓你投資勝率超過80%,散戶也能變大戶! ★買到「漲一倍」的股票...more

華倫老師的存股教室2:股利與成長雙贏實戰

暢銷書《流浪教師存零股存到3000萬》、《華倫老師的存股教室》 作者華倫老師第3本力作! 找到獲利與配息穩健成長的「雙贏股」 教你滾出更大的複利雪球本書作者...more

養股,我提早20年財富自由:買了不用管、定期會給孝親費、偷偷漲10倍,閉著眼睛抱10年的股票這樣挑(加贈45支養股精選)

「看完本書,最大感想是,與其養兒子,不如現在開始養股兒子。」—本書小編作者黃嘉斌在股市打滾超過20年,曾創下傲視證券業的76.3%報酬率。不到50歲就靠「被動收入」擺脫薪資束縛、財富...more

高手的養成:股市新手必須知道的3個祕密

「這本著作,將我所長期觀察到的頂尖高手們的投資心法與修練方式、高準確率的金融市場預測方法,甚至於我自已過去20年的高手養成血淚史,並且把過去近百年來的多位投資大師的智慧融入其中,結合成一本...more

巴菲特寫給股東的信〔全新增修版〕

★ 全新增修版 ★ 巴菲特最常替人簽名的一本書!|巴菲特唯一親筆撰述|完整呈現巴菲特企業治理與價值投資理念的世紀經典 ▍康寧漢很好地彙整了我們的理念。——華倫.巴菲特Warre...more

東大最熱門的4堂 K線經濟學 一張圖看懂所有投資指標,還能獲利超過50%!

為何百萬學生按讚、搶著上課?你以為股票達人都不聽明牌嗎?錯!他們買明牌也沒事,是因為懂得哪檔可以買,何時應該賣,本書用全圖解,幫你培養正確獨到的選股眼光。「買股票就像買下一間店面,...more

華爾街操盤手給年輕人的15堂理財課

我們沒有富爸爸 但我們可以透過本書,學習有錢人的思考邏輯! 我們沒辦法一輩子都工作, 所以要學會「讓每一分錢都為我們工作」!為什麼年收入1500萬的醫生,執業多年,至今仍需...more

金錢整理:只要收拾存摺、冰箱和另一半,錢會自然流向你

其實你不是沒有錢,只是錢到處散落,所以才會看不見。日本人氣理財顧問教你不需面對數字,不必省吃儉用禁絕購物的神奇理財方法,只要著手整理七個金錢通道,你不僅會變得有錢,人生也將從此改變! ...more

包租女王:美國房屋租賃贏家實戰錄

想在「美國置產」並樂當包租公或包租婆嗎? 想掌握「包租生意」的致勝之道嗎? 從挑選物件、房客,到包租管理重點,必學妙招大公開! 擁有二十多年美國房屋租賃經驗的MIA,把握住每次景氣循環的機會增...more

金融業者不能說的理財詭計:高層自白 如果這些投資商品能賺,銀行、券商自己早就買光了。理財、保險、年金,他們悄悄這麼做。

◎銀行一定說過:獲利「保證優於定存」?這話保證騙人。 ◎買基金?手續費高於 0.3% 就是剝削,哪家銀行曾經算給你看? ◎你每個月繳的保險費中,平均 44% 其實是多繳的。(有四種人根本不必買保險) ◎出國...more

平民股神蘇松泙3:不蝕本投資至高境界

散戶朋友們對不起,讓你們久等了,平民股神蘇松泙的不蝕本投資術3,終於隆重登場! 在台股連賺45年的蘇松泙,為《Smart智富》月刊唯一兩次成為封面故事主角的散戶高手、《商業周刊》等多家財經雜誌專...more

吃培根,別慢跑:最簡單的打造生酮體態飲食法,配合七分鐘不到的簡單運動,腰瘦超級快。

所謂的酮態,就是指體內開始製造酮體(身體能量來源之一)。 酮體能幫助我們燃燒體脂,不讓脂肪堆積在體內,不但消退食欲,體重也會變輕。 想要身體進入酮態,腰瘦超級快,怎麼做?不用學烹飪、不必準備8...more

- 1

作者:光禹

日記幸福【首刷限量簽名流水號珍藏版】

作者:光禹

日記幸福【首刷限量簽名流水號珍藏版】 - 2 致,被兒子搞瘋的媽媽:秒懂兒子心事,療癒媽媽心靈,不吼不叫也能養出好兒子

- 3

博客來 就只是筆記本

博客來 就只是筆記本 - 4 Power錕的大人學:不吃苦,哪來實力!臺大最狂教授的14堂叢林生存課

- 5 薩提爾的對話練習:以好奇的姿態,理解你的內在冰山,探索自己,連結他人(書+有聲CD兩片)

- 6

新手學英文書法的第一堂課:Engrosser’s Script

新手學英文書法的第一堂課:Engrosser’s Script - 7 致我們單純的小美好(完美典藏版!)

- 8

JKF

12月號/2017第4期

JKF

12月號/2017第4期 - 9 幸福烘焙的第一本書:臉書社團按讚破千食譜精選、社員瘋狂跟做,網路接單熱門商品、小資創業必學清單!

- 10 [下載版] MyCard點數卡150點

留言列表

留言列表

{{ article.title }}

{{ article.title }}